Nella Sezione V del Quadro RM vanno indicati i redditi di capitale di fonte estera, percepiti direttamente dal contribuente senza l’intervento di intermediari residenti, diversi da quelli che concorrono a formare il reddito complessivo del contribuente (che vanno dichiarati nel quadro RL, sez. I),.

Tali redditi sono soggetti ad imposizione sostitutiva nella stessa misura della ritenuta alla fonte a titolo di imposta applicata in Italia sui redditi della stessa natura (art. 18 del TUIR).

Il contribuente ha la facoltà di non avvalersi del regime di imposizione sostitutiva e in tal caso compete il credito d’imposta per le imposte pagate all’estero.

Gli utili di fonte estera (compresi quelli derivanti da strumenti finanziari e da contratti di associazione in partecipazione), derivanti da partecipazioni non qualificate, non possono essere assoggettati a tassazione ordinaria.

Dal 1 gennaio 2018, anche gli utili e gli altri proventi di fonte estera derivanti da partecipazioni di natura qualificata, formatisi con utili prodotti dall’esercizio successivo a quello in corso al 31 dicembre 2017, sono assoggettati a tassazione come le partecipazioni non qualificate, pertanto, non devono più essere assoggettati a tassazione ordinaria.

Gli utili e gli altri proventi di natura qualificata derivanti dalla partecipazione al capitale di società ed enti esteri di ogni tipo, formatisi con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, deliberate dal 1 gennaio 2018 al 31 dicembre 2022, continuano ad essere indicati nel quadro RL, Sezione I.

Per gli utili e gli altri proventi assimilati di natura qualificata e non qualificata provenienti da società residenti in Paesi o territori a fiscalità privilegiata i cui titoli non sono negoziati in mercati regolamentati, vedere istruzioni quadro RL.

Nella Sezione V vanno indicati gli interessi, i premi e gli altri proventi delle obbligazioni e titoli similari, pubblici e privati, ai quali non sia stata applicata l’imposta sostitutiva prevista dal D.Lgs. 1° aprile 1996, n. 239.

In tal caso i suddetti proventi vanno dichiarati per la parte maturata nel periodo di possesso e incassata, in modo esplicito o implicito, nel periodo d’imposta.

Per effetto delle disposizioni dell’art. 4, comma 2, del citato D.Lgs. 239 del 1996, per tali redditi non è ammessa l’opzione per la tassazione ordinaria.

Inoltre, nel rigo RM12 vanno indicati i proventi di cui al comma 1 dell’art. 26 -quinquies del d.P.R. n. 600 del 1973 percepiti, senza applicazione della ritenuta, al di fuori dell’esercizio d’impresa commerciale; in tal caso, tali proventi sono assoggettati ad imposizione sostitutiva delle imposte sui redditi con la stessa aliquota della ritenuta a titolo d’imposta.

In questa Sezione vanno indicati anche i proventi di cui alla lett. g) dell’art. 44, comma 1, del TUIR derivanti dalla partecipazione ad organismi di investimento collettivo in valori mobiliari di diritto estero conformi alla direttiva comunitaria 2009/65/CE ovvero non conformi alla direttiva comunitaria, e il cui gestore sia soggetto a forme di vigilanza nel Paese estero nel quale è istituito, istituiti negli Stati membri dell’Unione europea e negli Stati aderenti all’Accordo sullo spazio economico europeo (SEE) che sono inclusi nella lista di cui al decreto ministeriale 4 settembre 1996 e successive modificazioni ed integrazioni ai quali non sia stata applicata la ritenuta di cui all’art. 10-ter, commi 1 e 2, della legge 23 marzo 1983, n. 77 e i proventi di cui allo stesso articolo. Per effetto di quanto previsto dall’art. 45, comma 1, terzo periodo, del TUIR detti proventi sono determinati valutando le somme impiegate apportate o affidate in gestione nonché le somme percepite o il valore normale dei beni ricevuti, rispettivamente secondo il cambio del giorno in cui le somme o i valori sono impiegati o incassati.

I versamenti delle imposte relative ai redditi indicati nella presente Sezione devono essere effettuati con i termini e le modalità previsti per il versamento delle imposte risultanti dalla presente dichiarazione.

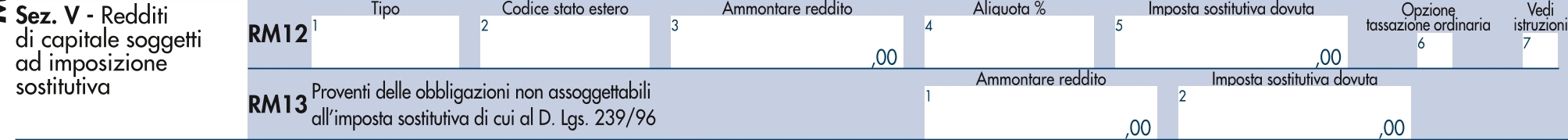

Ciò premesso, nel rigo RM12, indicare:

- nella colonna 1, la lettera corrispondente al tipo di reddito secondo l’elencazione riportata in APPENDICE alla voce “Redditi di capitale di fonte estera soggetti ad imposta sostitutiva”; nel caso dei proventi derivanti dalla partecipazione ad organismi di investimento collettivo del risparmio istituiti in Italia, diversi dagli OICR immobiliari, e a quelli istituiti in Lussemburgo, limitatamente alle quote o azioni collocate nel territorio dello Stato, percepiti senza applicazione della ritenuta, al di fuori dell’esercizio d’impresa commerciale, indicare il codice L “proventi, compresa la differenza tra il valore di riscatto o di cessione delle quote o azioni ed il valore di sottoscrizione o acquisto, derivanti dalla partecipazione ad organismi di investimento collettivo in valori mobiliari istituiti in Italia, diversi dagli OICR immobiliari, e a quelli istituiti in Lussemburgo, percepiti da persone fisiche senza applicazione della ritenuta a titolo d’imposta”;

- nella colonna 2, il codice dello Stato estero in cui il reddito è stato prodotto (vedere in APPENDICE al FASCICOLO 1, la tabella “Elenco Paesi e Territori esteri”). Nel caso di redditi derivanti dalla partecipazione agli OICR istituiti in Italia e a quelli istituiti in Lussemburgo non è necessario compilare questa colonna;

- nella colonna 3, l’ammontare del reddito, al lordo di eventuali ritenute subite nello Stato estero in cui il reddito è stato prodotto;

- nella colonna 4, l’aliquota applicabile;

- nella colonna 5, l’imposta dovuta.

- Nella colonna 6, barrare la casella in caso di opzione per la tassazione ordinaria (vedere le istruzioni di rigo RM15). In tal caso, per i proventi derivanti dalla partecipazione ad organismi di investimento collettivo in valori mobiliari di diritto estero compete il credito per le imposte eventualmente pagate all’estero.

- La colonna 7 va barrata se trattasi dei proventi di cui al comma 1 dell’art. 26-quinquies del d.P.R. n. 600 del 1973.

Nel rigo RM13, con riferimento ai redditi di capitale di cui all’art. 4 del D.Lgs. 1° aprile 1996, n. 239, indicare:

- nella colonna 1, l’ammontare del reddito che non è stato assoggettato ad imposta sostitutiva o a ritenuta a titolo d’imposta;

- nella colonna 2, l’imposta dovuta.