Ipotizziamo di essere in presenza di un dividendo di fonte estera, di 100, su cui siano state subite ritenute, nello stato estero, ritenute a titolo d’imposta per 10, rinveniente da una partecipazione qualificata, proveniente da una società non residente in un Paese o territorio a fiscalità privilegiata, formatosi con utili prodotti dell’esercizio 2017, deliberato nel 2018, percepito direttamente dal contribuente, persona fisica non imprenditore, nel 2018 senza il tramite di un intermediario finanziario italiano.

Dal 1° gennaio 2018 gli utili e gli altri proventi di natura qualificata percepiti dalle persone fisiche residenti derivanti dalla partecipazione al capitale di società ed enti indicati nelle lettere a) e b) del comma 1 dell’articolo 73 del TUIR, formatisi dall’esercizio successivo a quello in corso al 31 dicembre 2017 sono assoggettati a ritenuta a titolo d’imposta pari al 26%.

Alle distribuzioni di utili derivanti da partecipazioni qualificate in società ed enti soggetti all’IRES formatesi con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, deliberate dal 1° gennaio 2018 al 31 dicembre 2022, continuano ad applicarsi le disposizioni di cui al d.m. 26 maggio 2017 (art. 1, comma 1006, della citata legge). Quindi i predetti utili concorrono alla formazione del reddito complessivo nella misura del 58,14 per cento del loro ammontare.

Per i dividendi il momento impositivo coincide con l’anno in cui sono percepiti (art. 45 TUIR – Determinazione del reddito di capitale 1. Il reddito di capitale e’ costituito dall’ammontare degli interessi, utili o altri proventi percepiti nel periodo di imposta,….), ossia secondo un criterio di cassa.

I contribuenti che detengono partecipazioni di natura qualificata i cui titoli non sono negoziati in mercati regolamentati, dovranno esporre nella dichiarazione dei redditi i proventi percepiti indicati nella prevista certificazione degli utili o desumibili da altra documentazione rilasciata dalle società emittenti, italiane o estere, o dai soggetti intermediari.

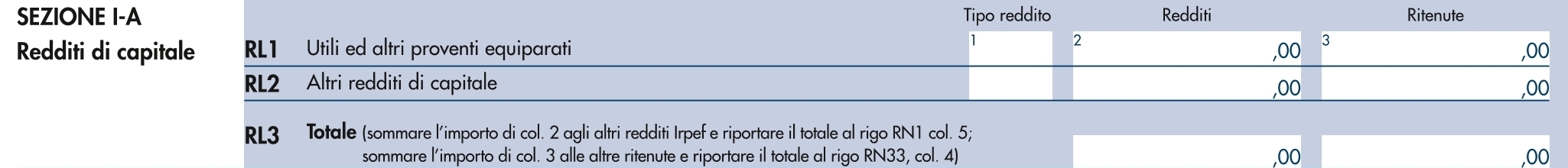

I redditi di natura qualificata, prodotti all’estero, percepiti direttamente dal contribuente senza l’intervento di intermediari residenti ovvero quando l’intervento degli intermediari non ha comportato l’applicazione della ritenuta alla fonte, devono essere indicati nella Sez. I – A del quadro RL.

Nel rigo RL1, indicare gli utili e gli altri proventi equiparati in qualunque forma corrisposti da società di capitali o enti commerciali, residenti e non residenti, riportati nell’apposita certificazione.

nella colonna 1:

- il codice 9, (utili e di altri proventi equiparati corrisposti da imprese residenti in Stati aventi un regime fiscale non privilegiato, formatisi con utili prodotti a partire dall’esercizio successivo a quello in corso al 31 dicembre 2016 e fino all’esercizio in corso al 31 dicembre 2017);

nella colonna 2:

- 58,14 – Il 58,14% della somma (100) degli utili e degli altri proventi equiparati corrisposti nell’anno 2018;

nella colonna 3:

- 0 – importo complessivo delle ritenute d’acconto subite.

Nel rigo RL3, va indicata nelle rispettive colonne, la somma degli importi esposti nei righi da RL1 a RL2. L’importo indicato al rigo RL3, colonna 2, sommato agli altri redditi Irpef, deve essere riportato nel rigo RN1, colonna 5, del quadro RN. L’importo indicato al rigo RL3, colonna 3, deve essere sommato alle altre ritenute e riportato nel rigo RN33 , colonna 4, del quadro RN (nel nostro esempio 0).

Il contribuente assoggettando gli Utili derivanti da partecipazioni qualificate a Tassazione Ordinaria (quadro RL Sez. I) avrà diritto al credito d’imposta per le imposte pagate pagate all’estero e dovrà compilare il Quadro CE.