L’IVIE (Imposta sul Valore degli Immobili situati all’Estero ), l’imposta sul valore dei prodotti finanziari, dei conti correnti e dei libretti di risparmio detenuti all’estero dalle persone fisiche residenti nel territorio dello Stato, è stata introdotta nel nostro ordinamento ad opera del comma 13 dell’art. 19 del decreto legge 6 dicembre 2011, n. 201, convertito, con modificazioni, dalla legge 22 dicembre 2011, n. 214 (c.d. Decreto Monti) e regolamentata dai commi al 14 al 17 (1).

In seguito sono state stata emanate:

- il 2 luglio 2012 (Prot.: 2012/97954) la CIRCOLARE N.28/E della Direzione Centrale Normativa Settore Imposte sui Redditi e sulle Attività Produttive Ufficio Redditi di Capitale e Diversi;

- Legge 24 dicembre 2012, n. 228, recante “Disposizioni per la formazione del bilancio annuale e pluriennale dello Stato (Legge di stabilità 2013) – commi 518 e 519 dell’articolo 1;

- il 19 aprile 2013 la RISOLUZIONE N. 27/E

OGGETTO: Ridenominazione dei codici tributo “4041”, “4042”, “4043” e istituzione di ulteriori codici tributo per il versamento, tramite modello F24, dell’imposta sul valore degli immobili situati all’estero e dell’imposta sul valore delle attività finanziarie detenute all’estero ai sensi dell’articolo 19, commi da 13 a 23, del decreto legge 6 dicembre 2011, n. 201, convertito, con modificazioni, dalla legge 22 dicembre 2011, n. 214, e successive modificazioni; - il 3 maggio 2013 la CIRCOLARE N. 12/E – cap V – Novità in materia di IVIE e IVAFE;

- Decreto-legge del 28/06/1990 n. 167 – Articolo 4 – Dichiarazione annuale per gli investimenti e le attivita’. In vigore dal 04/07/2017, Modificato da: Decreto legislativo del 25/05/2017 n. 90 Articolo 8.

Le persone fisiche residenti in Italia che possiedono immobili all’estero, a qualsiasi uso destinati, hanno l’obbligo di versare l’Ivie (Imposta sul valore degli immobili situati all’estero).

L’imposta è dovuta dai:

- proprietari di fabbricati, aree fabbricabili e terreni a qualsiasi uso destinati, compresi quelli strumentali per natura o per destinazione destinati ad attività d’impresa o di lavoro autonomo

- titolari dei diritti reali di usufrutto, uso o abitazione, enfiteusi e superficie sugli stessi

- concessionari, nel caso di concessione di aree demaniali

- locatari, per gli immobili, anche da costruire o in corso di costruzione, concessi in locazione finanziaria.

Dal 1° gennaio 2016 l’imposta non si applica al possesso degli immobili adibiti ad abitazione principale (e per le relative pertinenze), e alla casa coniugale assegnata al coniuge, a seguito di provvedimento di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio, che in Italia non risultano classificate nelle categorie catastali A/1, A/8 e A/9.

Le istruzioni dettagliate sul valore degli immobili da prendere come riferimento sono contenute nella CIRCOLARE N.28/E.

In allegato alla CIRCOLARE N.28/E., Tabella 1, sono elencati i Paesi UE e SEE distinguendo quelli per i quali:

- in relazione ai quali si deve assumere quale base imponibile dell’IVIE il valore catastale dell’immobile utilizzato ai fini dell’assolvimento delle imposte indicate in tale colonna (Austria, Bulgaria, Cipro, Danimarca, Estonia, Finlandia, Germania, Grecia, Islanda, Lettonia, Lituania, Lussemburgo, Norvegia, Olanda, Polonia, Portogallo, Regno Unito, Rep. Ceca, Romania, Slovacchia, Slovenia, Spagna, Svezia, Ungheria)

- (Belgio, Francia, Irlanda e Malta), in relazione ai quali per la determinazione della base imponibile dell’IVIE si deve fare riferimento al costo risultante dall’atto di acquisto e, in assenza, al valore di mercato rilevabile nel luogo in cui è situato l’immobile o, a scelta del contribuente, al valore che si ottiene moltiplicando il reddito medio ordinario, eventualmente previsto dalle legislazioni locali, per i coefficienti IMU (vedi Tabella 2).

L’aliquota è pari, ordinariamente, allo 0,76% del valore degli immobili, ed è calcolata in proporzione alla quota di possesso e ai mesi dell’anno nei quali il possesso c’è stato (viene conteggiato per intero il mese nel quale il possesso si è protratto per almeno quindici giorni). Il versamento non è dovuto se l’importo complessivo (calcolato a prescindere da quote e periodo di possesso e senza tenere conto delle detrazioni previste per lo scomputo dei crediti di imposta) non supera i 200 euro.

L’IVIE non si applica al possesso dell’abitazione principale e delle pertinenze della stessa e alla casa coniugale assegnata al coniuge, a seguito di provvedimento di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio, ad eccezione delle unita’ immobiliari che in Italia risultano classificate nelle categorie catastali A/1, A/8 e A/9, per le quali si applica l’aliquota nella misura ridotta dello 0,4 per cento e la detrazione, fino a concorrenza del suo ammontare, di euro 200 rapportati al periodo dell’anno durante il quale si protrae tale destinazione; se l’unita’ immobiliare e’ adibita ad abitazione principale da piu’ soggetti passivi la detrazione spetta a ciascuno di essi proporzionalmente alla quota per la quale la destinazione medesima si verifica.

Dall’IVIE si deduce, fino a concorrenza del suo ammontare, un credito d’imposta pari all’ammontare dell’eventuale imposta patrimoniale versata nello Stato in cui e’ situato l’immobile.

Per gli immobili situati in Paesi appartenenti alla Unione europea o in Paesi aderenti allo Spazio economico europeo che garantiscono un adeguato scambio di informazioni, dalla predetta imposta si deduce un credito d’imposta pari alle eventuali imposte di natura patrimoniale e reddituale gravanti sullo stesso immobile, non gia’ detratte ai sensi dell’articolo 165 del decreto del Presidente della Repubblica 22 dicembre 1986, n. 917.

Per dichiarare il valore degli immobili situati all’estero il contribuente deve compilare il quadro RW. Il valore dell’immobile è costituito, in generale, dal costo risultante dall’atto di acquisto e, in mancanza, dal valore di mercato rilevabile al termine dell’anno (o del periodo di detenzione) nel luogo in cui è situato l’immobile. A decorrere dalle dichiarazioni relative al periodo d’imposta 2013, il provvedimento del Direttore dell’Agenzia delle entrate 18 dicembre 2013 stabilisce, quale regola generale, che il controvalore in euro degli investimenti e delle attività espressi in valuta da indicare nel quadro RW debba essere calcolato, per tutti i dati riportati nel quadro dichiarativo in esame, sulla base dei cambi mensili indicati nello specifico provvedimento del Direttore dell’Agenzia emanato ai fini dell’individuazione dei cambi mensili agli effetti delle norme dei Titoli I e II del TUIR.

MODALITÀ DICHIARATIVE

Il contribuente dovrà compilare il quadro RW per il calcolo IVIE.

Considerato che il quadro RW riguarda la rilevazione degli investimenti all’estero detenuti nel periodo d’imposta, occorre compilare il quadro anche se l’investimento non è più posseduto al termine del periodo d’imposta.

Per gli importi in valuta estera il contribuente deve indicare il controvalore in euro utilizzando il cambio indicato nel provvedimento del Direttore dell’Agenzia emanato ai fini dell’individuazione dei cambi medi mensili agli effetti delle norme contenute nei titoli I e II del Tuir.

Se il contribuente è obbligato alla presentazione del modello REDDITI Persone fisiche 2018, il quadro RW deve essere presentato unitamente a detto modello.

Nei casi di esonero dalla dichiarazione dei redditi o qualora il contribuente abbia utilizzato il mod. 730/2018, il quadro RW per la parte relativa al monitoraggio deve essere presentato con le modalità e nei termini previsti per la dichiarazione dei redditi unitamente al frontespizio del modello REDDITI Persone fisiche 2018 debitamente compilato (in tal caso il quadro RW costituisce un “quadro aggiuntivo” al modello 730).

Gli obblighi d’indicazione nella dichiarazione dei redditi non sussistono per gli immobili situati all’estero per i quali non siano intervenute variazioni nel corso del periodo d’imposta, fatti salvi i versamenti relativi all’Imposta sul valore degli immobili situati all’estero (art. 7 quater, comma 23, del decreto legge n.193 del 2016 convertito con modificazioni dalla legge 1 dicembre 2016, n. 225 che ha modificato l’articolo 4, comma 3, del decreto-legge 28 giugno 1990, n.167, convertito, con modificazioni, dalla legge 4 agosto 1990, n.227).

Ai soli fini della corretta determinazione dell’IVIE complessivamente dovuta, in caso di variazioni intervenute anche per un solo immobile, il quadro va compilato con l’indicazione di tutti gli immobili situati all’estero compresi quelli non variati.

VALORIZZAZIONE DEGLI INVESTIMENTI

Per l’individuazione del valore degli immobili situati all’estero devono essere adottati gli stessi criteri validi ai fini dell’IVIE, anche se non dovuta.

Pertanto, il valore dell’immobile è costituito dal costo risultante dall’atto di acquisto o dai contratti da cui risulta il costo complessivamente sostenuto per l’acquisto di diritti reali diversi dalla proprietà e, in mancanza, secondo il valore di mercato rilevabile al termine dell’anno (o del periodo di detenzione) nel luogo in cui è situato l’immobile.

Per gli immobili acquisiti per successione o donazione, il valore è quello dichiarato nella dichiarazione di successione o nell’atto registrato o in altri atti previsti dagli ordinamenti esteri con finalità analoghe; in mancanza, si assume il costo di acquisto o di costruzione sostenuto dal de cuius o dal donante come risulta dalla relativa documentazione.

Per gli immobili situati in Paesi appartenenti all’Unione europea o in Paesi aderenti allo Spazio economico europeo, il valore è quello catastale o, in mancanza, il costo risultante dall’atto di acquisto o, in assenza, il valore di mercato rilevabile nel luogo in cui è situato l’immobile.

Per le altre attività patrimoniali detenute all’estero, diverse dagli immobili, per le quali non è dovuta l’IVIE, il contribuente deve indicare il costo di acquisto, ovvero il valore di mercato all’inizio di ciascun periodo di imposta (o al primo giorno di detenzione) e al termine dello stesso (o al termine del periodo di detenzione).

COMPILAZIONE DEL QUADRO

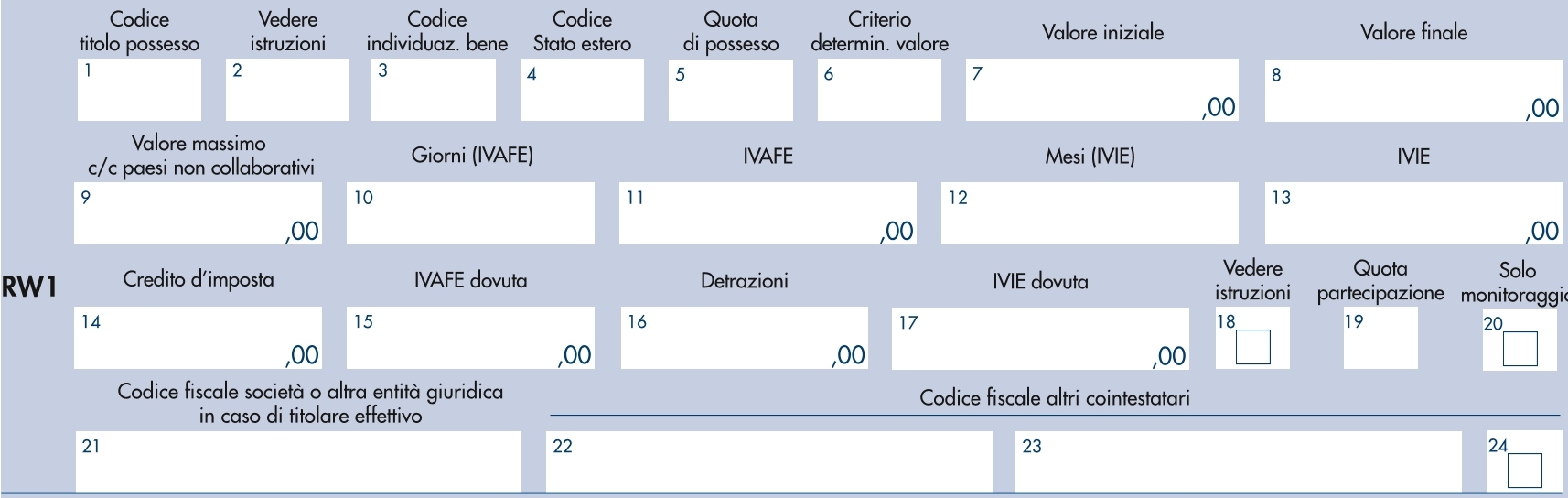

Nei righi da RW1 a RW5, indicare:

• nella colonna 1, il codice che contraddistingue a che titolo i beni sono detenuti:

1 proprietà

2 usufrutto

3 nuda proprietà

4 altro (altro diritto reale, beneficiario di trust, ecc.)

• la colonna 2 deve essere compilata indicando il codice 1 se il contribuente è un soggetto delegato al prelievo o alla movimentazione del conto corrente oppure il codice 2 se il contribuente risulta il titolare effettivo;

• nella colonna 3 il codice di individuazione del bene, rilevato dalla “Tabella codici investimenti all’estero e attività estera di natura finanziaria” posta in APPENDICE

• nella colonna 4, il codice dello Stato estero, rilevato dalla tabella “Elenco Paesi e Territori esteri” posta in APPENDICE al FASCICOLO 1;

• nella colonna 5, indicare la quota di possesso (in percentuale) dell’investimento situato all’estero;

• nella colonna 6, il codice che contraddistingue il criterio di determinazione del valore:

1 valore di mercato;

2 valore nominale;

3 valore di rimborso;

4 costo d’acquisto;

5 valore catastale;

6 valore dichiarato nella dichiarazione di successione o in altri atti;

• nella colonna 7, il valore all’inizio del periodo d’imposta o al primo giorno di detenzione dell’attività;

• nella colonna 8, il valore al termine del periodo di imposta ovvero al termine del periodo di detenzione dell’attività.

• nella colonna 12, indicare il numero di mesi di possesso per i beni per i quali è dovuta l’IVIE; si considerano i mesi in cui il possesso è durato almeno 15 giorni (il campo è da compilare solo nel caso in cui sia dovuta l’IVIE);

• nella colonna 13, riportare l’IVIE calcolata rapportando il valore indicato in colonna 8 alla quota e al periodo di possesso. In particolare:

I. l’aliquota dello 0,76 per cento;II. l’aliquota dello 0,40 per cento per l’immobile, e relative pertinenze, se adibito ad abitazione principale (in questo caso in colonna 3 indicare il codice 19) solo per le unità immobiliari che in Italia risultano classificate nelle categorie catastali A/1, A/8 e A/9. Dal 1°gennaio 2016, infatti, l’IVIE non si applica al possesso dell’abitazione principale e delle relative pertinenze nonché alla casa coniugale assegnata al coniuge, a seguito di provvedimento di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio (art. 1 comma 16 legge n. 208 del 2015) che non risultano classificate nelle categorie catastali A/1, A/8 e A/9.

• nella colonna 14, riportare il credito d’imposta pari al valore dell’imposta patrimoniale versata nello Stato in cui è situato l’immobile o prodotto finanziario. L’importo indicato in questa colonna non può comunque essere superiore all’ammontare dell’imposta dovutaindicata in colonna 11 o 13;

• nella colonna 15, indicare l’IVAFE dovuta pari alla differenza tra l’imposta calcolata (colonna 11) e il credito d’imposta spettante (colonna 14);

• nella colonna 16, riportare, la detrazione spettante di 200 euro rapportata al periodo dell’anno durante il quale l’immobile e relative pertinenze sono state adibite ad abitazione principale; se l’unità immobiliare è adibita ad abitazione principale da più soggetti passivila detrazione spetta a ciascuno di essi proporzionalmente alla quota per la quale la destinazione medesima si verifica;

• nella colonna 17, indicare l’IVIE dovuta pari alla differenza tra l’imposta calcolata (colonna 13) e il credito d’imposta spettante (colonna14) e la detrazione (colonna 16);

• nella colonna 18, deve essere indicato un codice per indicare la compilazione di uno o più quadri reddituali conseguenti al cespite indicato oggetto di monitoraggio ovvero se il bene è infruttifero. In particolare, indicare:

1 Compilazione quadro RL;

2 Compilazione quadro RM;

3 Compilazione quadro RT;

4 Compilazione contemporanea di due o tre quadri tra RL, RM e RT;

5 Nel caso in cui i redditi relativi ai prodotti finanziari verranno percepiti in un successivo periodo d’imposta ovvero se i predetti prodotti finanziari sono infruttiferi. In questo caso è opportuno che gli interessati acquisiscano dagli intermediari esteri documenti o attestazioni da cui risulti tale circostanza;

• nelle colonne 22 e 23 inserire i codici fiscali degli altri soggetti che a qualsiasi titolo sono tenuti alla compilazione della presente sezione nella propria dichiarazione dei redditi. Nella colonna 24, barrare la casella nel caso i cointestatari siano più di due.

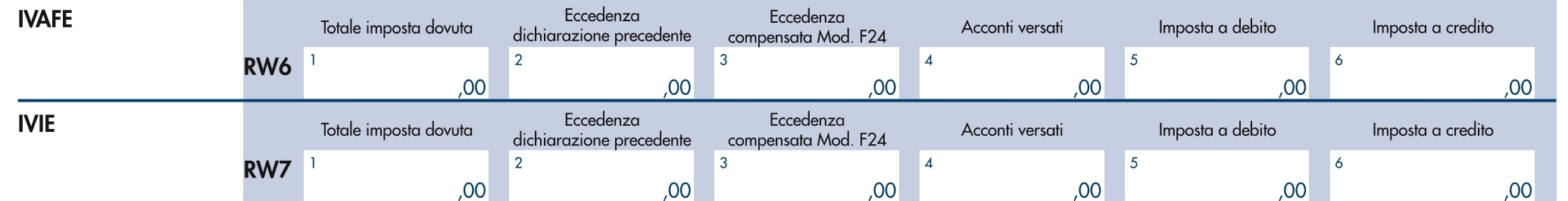

Nel caso in cui sono stati utilizzati più moduli va compilato esclusivamente il rigo RW7 del primo modulo indicando in ciascuno di essi il totale di tutti i righi compilati.

Il rigo RW7 deve essere compilato dal contribuente per determinare l’imposta dovuta ed eventualmente da versare per l’anno 2018.

In particolare indicare:

in colonna 1, il totale dell’imposta dovuta che risulta sommando gli importi determinati nella colonna 17 se le attività sono soggette all’IVIE dei righi compilati nella presente sezione.

in colonna 2, (Eccedenza dichiarazione precedente) riportare l’eventuale credito dell’imposta sul valore degli immobili posseduti

all’estero che risulta dalla dichiarazione relativa ai redditi 2017, indicato nella colonna 5 del rigo RX25 del Mod. REDDITI PF 2018;

in colonna 3, (Eccedenza compensata modello F24), indicare l’importo dell’eccedenza di IVIE eventualmente compensata utilizzando il modello F24;

in colonna 4, (Acconti versati), indicare l’ammontare degli acconti dell’IVIE versati per l’anno 2018 con il modello F24;Per determinare l’IVIE a debito o a credito effettuare la seguente operazione: col.1 – col.2 + col.3 – col.4 Se il risultato di tale operazione è positivo (debito) riportare l’importo così ottenuto nella colonna 5 (Imposta a debito). In tal caso l’imposta sul valore degli immobili situati all’estero va versata con il modello F24, indicando il codice tributo 4041, con le stesse modalità e scadenze previste per l’Irpef ivi comprese quelle relative alle modalità di versamento dell’imposta in acconto e a saldo. L’imposta non va versata se l’importo di questa colonna non supera 12 euro. Se il risultato di tale operazione è negativo (credito) riportare l’importo così ottenuto nella colonna 6 (Imposta a credito).

Per il versamento dell’Ivie si applicano le stesse regole previste per l’Irpef, comprese quelle riguardanti importi e date di acconto e saldo.

I codici tributo da utilizzare nel modello F24 sono i seguenti:

- “4041” denominato “Imposta sul valore degli immobili situati all’estero, a qualsiasi uso destinati dalle persone fisiche residenti nel territorio dello Stato – art. 19, c. 13, DL. n. 201/2011, conv., con modif., dalla L. n. 214/2011, e succ. modif. – SALDO”

- “4042” denominato “Imposta sul valore degli immobili situati all’estero, a qualsiasi uso destinati dalle persone fisiche residenti nel territorio dello Stato – art. 19, c. 13, DL. n. 201/2011 conv., con modif., dalla L. n. 214/2011, e succ. modif. – Società fiduciarie – SALDO”

- “4044” denominato “Imposta sul valore degli immobili situati all’estero, a qualsiasi uso destinati dalle persone fisiche residenti nel territorio dello Stato – art. 19, c. 13, DL. n. 201/2011, conv., con modif., dalla L. n. 214/2011, e succ. modif. – ACCONTO PRIMA RATA”

- “4045” denominato “Imposta sul valore degli immobili situati all’estero, a qualsiasi uso destinati dalle persone fisiche residenti nel territorio dello Stato – art. 19, c. 13, DL. n. 201/2011, conv., con modif., dalla L. n. 214/2011, e succ. modif. – ACCONTO SECONDA RATA O ACCONTO IN UNICA SOLUZIONE”

- “4046” denominato “Imposta sul valore degli immobili situati all’estero, a qualsiasi uso destinati dalle persone fisiche residenti nel territorio dello Stato – art. 19, c. 13, DL. n. 201/2011 conv., con modif., dalla L. n. 214/2011, e succ. modif. – Società fiduciarie – ACCONTO”

(1) 13. A decorrere dal 2012 e’ istituita un’imposta sul valore degli immobili situati all’estero, a qualsiasi uso destinati dalle persone fisiche residenti nel territorio dello Stato.

14. Soggetto passivo dell’imposta di cui al comma 13 e’ il proprietario dell’immobile ovvero il titolare di altro diritto reale sullo stesso. L’imposta e’ dovuta proporzionalmente alla quota di possesso e ai mesi dell’anno nei quali si e’ protratto il possesso; a tal fine il mese durante il quale il possesso si e’ protratto per almeno quindici giorni e’ computato per intero.

15. L’imposta di cui al comma 13 e’ stabilita nella misura dello 0,76 per cento del valore degli immobili. L’imposta non e’ dovuta se l’importo, come determinato ai sensi del presente comma, non supera euro 200. Il valore e’ costituito dal costo risultante dall’atto di acquisto o dai contratti e, in mancanza, secondo il valore di mercato rilevabile nel luogo in cui e’ situato l’immobile. Per gli immobili situati in Paesi appartenenti all’Unione europea o in Paesi aderenti allo Spazio economico europeo che garantiscono un adeguato scambio di informazioni, il valore e’ quello catastale come determinato e rivalutato nel Paese in cui l’immobile e’ situato ai fini dell’assolvimento di imposte di natura patrimoniale o reddituale o, in mancanza, quello di cui al periodo precedente.

15-bis. L’imposta di cui al comma 13 non si applica al possesso dell’abitazione principale e delle pertinenze della stessa e alla casa coniugale assegnata al coniuge, a seguito di provvedimento di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio, ad eccezione delle unita’ immobiliari che in Italia risultano classificate nelle categorie catastali A/1, A/8 e A/9, per le quali si applica l’aliquota nella misura ridotta dello 0,4 per cento e la detrazione, fino a concorrenza del suo ammontare, di euro 200 rapportati al periodo dell’anno durante il quale si protrae tale destinazione; se l’unita’ immobiliare e’ adibita ad abitazione principale da piu’ soggetti passivi la detrazione spetta a ciascuno di essi proporzionalmente alla quota per la quale la destinazione medesima si verifica.

15-ter. Per gli immobili di cui al comma 15-bis e per gli immobili non locati assoggettati all’imposta di cui al comma 13 del presente articolo non si applica l’articolo 70, comma 2, del testo unico di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e successive modificazioni.

16. Dall’imposta di cui al comma 13 si deduce, fino a concorrenza del suo ammontare, un credito d’imposta pari all’ammontare dell’eventuale imposta patrimoniale versata nello Stato in cui e’ situato l’immobile. Per gli immobili situati in Paesi appartenenti alla Unione europea o in Paesi aderenti allo Spazio economico europeo che garantiscono un adeguato scambio di informazioni, dalla predetta imposta si deduce un credito d’imposta pari alle eventuali imposte di natura patrimoniale e reddituale gravanti sullo stesso immobile, non gia’ detratte ai sensi dell’articolo 165 del decreto del Presidente della Repubblica 22 dicembre 1986, n. 917.

17. Per il versamento, la liquidazione, l’accertamento, la riscossione, le sanzioni e i rimborsi nonche’ per il contenzioso, relativamente all’imposta di cui al comma 13 si applicano le disposizioni previste per l’imposta sul reddito delle persone fisiche, ivi comprese quelle relative alle modalita’ di versamento dell’imposta in acconto e a saldo (2).