- delle remunerazioni delle partecipazioni al capitale o al patrimonio e a quelle dei titoli e degli strumenti finanziari di cui all’art. 44, provenienti dai soggetti che hanno i requisiti individuati nel comma 3-ter dell’art. 89 del TUIR, limitatamente al 95 per cento della quota di esse non deducibile nella determinazione del reddito del soggetto erogante (art. 89, comma 3-bis, del TUIR, lett. b)); tale disposizione si applica limitatamente alle remunerazioni provenienti da una società che riveste una delle forme previste dall’allegato I, parte A, della direttiva 2011/96/UE del Consiglio, del 30 novembre 2011, nella quale è detenuta una partecipazione diretta nel capitale non inferiore al 10 per cento, ininterrottamente per almeno un anno, e che: a) risiede ai fini fiscali in uno Stato membro dell’Unione europea, senza essere considerata, ai sensi di una convenzione in materia di doppia imposizione sui redditi con uno Stato terzo, residente al di fuori dell’Unione europea; b) è soggetta, nello Stato di residenza, senza possibilità di fruire di regimi di opzione o di esonero che non siano territorialmente o temporalmente limitati, a una delle imposte elencate nell’allegato I, parte B, della citata direttiva o a qualsiasi altra imposta che sostituisca una delle imposte indicate (comma 3-ter dell’art. 89, del TUIR).

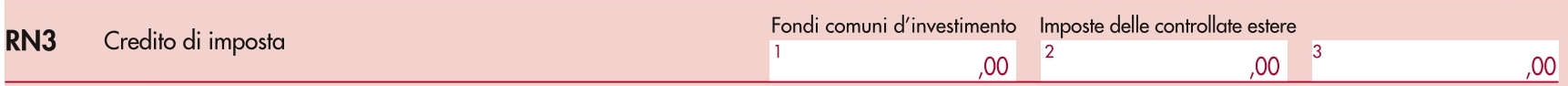

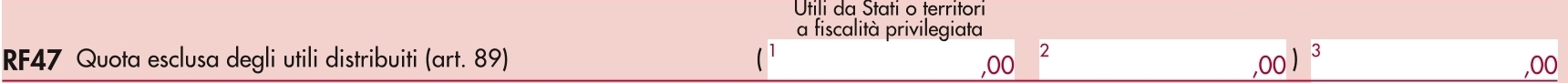

Nel quadro RF, dedicato alla determinazione del reddito d’impresa, tra le variazioni in diminuzione, al rigo RF47, colonna 3, va indicato il 95 per cento dell’importo percepito nel periodo d’imposta. L’imposta estera può essere detratta dall’IRES per un ammontare pari al 5% del totale. Per la determinazione del Credito d’Imposta vedi il Quadro CE, il risultato del Rigo CE 26 va riportato nel Quadro RN al rigo RN 13.

- Sempre ai sensi del terzo comma dell’art. 89 del TUIR, gli utili provenienti dai soggetti di cui all’articolo 73, comma 1, lettera d), residenti in Stati o territori a regime fiscale privilegiato ai sensi dell’articolo 167, comma 4, a condizione che sia dimostrato, anche a seguito dell’esercizio dell’interpello di cui all’articolo 167, comma 5, lettera b), l’effettivo svolgimento, da parte del soggetto non residente, di un’attività industriale o commerciale, come sua principale attività, nel mercato dello Stato o territorio di insediamento.

Nel quadro RF, dedicato alla determinazione del reddito d’impresa, tra le variazioni in diminuzione, al rigo RF47, colonna 3, va indicato il 50 per cento dell’importo percepito nel periodo d’imposta e tale importo va indicato anche in colonna 2.in tal caso, è riconosciuto al soggetto controllante residente nel territorio dello Stato, ovvero alle sue controllate residenti percipienti gli utili, un credito d’imposta ai sensi dell’articolo 165 in ragione delle imposte assolte dalla società partecipata sugli utili maturati durante il periodo di possesso della partecipazione, in proporzione alla quota imponibile degli utili conseguiti e nei limiti dell’imposta italiana relativa a tali utili. Ai soli fini dell’applicazione dell’imposta, l’ammontare del credito d’imposta di cui al periodo precedente è computato in aumento del reddito complessivo. Per la determinazione del Credito d’Imposta vedi il Quadro CE, il risultato del Rigo CE 26 va riportato nel Quadro RN al rigo RN 13.

- Gli utili provenienti dai soggetti di cui all’articolo 73, comma 1, lettera d), residenti in Stati o territori a regime fiscale privilegiato ai sensi dell’articolo 167, comma 4, in assenza delle condizioni esimenti.

Concorrono a formare il reddito dell’esercizio in cui sono percepiti per il 100%,del loro ammontare. L’imposta estera può essere detratta dall’IRES per un ammontare pari al 100% del totale. Per la determinazione del Credito d’Imposta vedi il Quadro CE, il risultato del Rigo CE 26 va riportato nel Quadro RN al rigo RN 13.

- Redditi dei soggetti controllati residenti o localizzati e delle stabili organizzazione localizzate in Stati o Territori con regime fiscale privilegiato

L’art. 167, comma 1, del TUIR reca una speciale disciplina, cosiddetta CFC (controlled foreign companies), volta a contrastare la dislocazione, da parte di soggetti residenti in Italia, di imprese controllate (Ai fini della determinazione del limite del controllo di cui al comma 1, si applica l’art. 2359 del codice civile, in materia di società controllate e società collegate.) in Stati o territori con regime fiscale privilegiato, anche speciale, individuati ai sensi del comma 4 dell’art. 167 del TUIR (per il periodo d’imposta 2018 occorre far riferimento alla formulazione di detto articolo prima dell’entrata in vigore del DECRETO LEGISLATIVO 29 novembre 2018, n. 142 – I regimi fiscali, anche speciali, di Stati o territori si considerano privilegiati laddove il livello nominale di tassazione risulti inferiore al 50 per cento di quello applicabile in Italia.) , diversi da quelli appartenenti all’Unione europea ovvero da quelli aderenti allo Spazio economico europeo con i quali l’Italia abbia stipulato un accordo che assicuri un effettivo scambio di informazioni.

Tale disciplina si applica anche per le partecipazioni di controllo in soggetti non residenti relativamente ai redditi derivanti da loro stabili organizzazioni assoggettati ai predetti regimi fiscali privilegiati.

Le disposizioni del citato comma 1, che prevede l’imputazione dei redditi conseguiti dal soggetto estero partecipato ai soggetti residenti in proporzione alle partecipazioni da essi detenute, non si applicano se il soggetto residente dimostra alternativamente la sussistenza di una delle condizioni indicate, rispettivamente, nelle lettere

“(a) la società o altro ente non residente svolga un’effettiva attività industriale o commerciale, come sua principale attività, nel mercato dello stato o territorio di insediamento; per le attività bancarie, finanziarie e assicurative quest’ultima condizione si ritiene soddisfatta quando la maggior parte delle fonti, degli impieghi o dei ricavi originano nello Stato o territorio di insediamento;)”

o ” (b) dalle partecipazioni non consegue l’effetto di localizzare i redditi in Stati o territori a regime fiscale privilegiato di cui al comma 4. Ai fini del presente comma, il contribuente può interpellare l’amministrazione ai sensi dell’articolo 11, comma 1, lettera b), della legge 27 luglio 2000, n. 212, recante lo Statuto dei diritti del contribuente .)”

del comma 5 dell’art. 167.

A tal fine il contribuente può interpellare preventivamente l’Amministrazione finanziaria ai sensi dell’art. 11, comma 1, lett. b), della legge n. 212 del 2000.

Con Decreto del Ministro dell’economia e delle finanze 21 novembre 2001, n. 429, sono state dettate le disposizioni di attuazione della citata disciplina.

La disciplina in esame si applica, ai sensi del comma 8-bis dell’art. 167 del TUIR, anche nell’ipotesi in cui i soggetti controllati siano localizzati in Stati o territori diversi da quelli richiamati nel comma 1 dell’art. 167, qualora ricorrano congiuntamente le seguenti condizioni:

a) sono assoggettati a tassazione effettiva inferiore a più della metà di quella a cui sarebbero stati soggetti ove residenti in Italia;

b) hanno conseguito proventi derivanti per più del 50 per cento dalla gestione, dalla detenzione o dall’investimento in titoli, partecipazioni, crediti o altre attività finanziarie, dalla cessione o dalla concessione in uso di diritti immateriali relativi alla proprietà industriale, letteraria o artistica nonché dalla prestazione di servizi nei confronti di soggetti che direttamente o indirettamente controllano la società o l’ente non residente, ne sono controllati o sono controllati dalla stessa società che controlla la società o l’ente non residente, ivi compresi i servizi finanziari.

Con il Provvedimento n. 143239 del 16 settembre 2016 del Direttore dell’Agenzia delle entrate sono indicati i criteri per determinare con modalità semplificate l’effettivo livello di tassazione di cui alla precedente lettera a), tra cui quello dell’irrilevanza delle variazioni non permanenti della base imponibile.

Il comma 8-ter ha, tuttavia, previsto che le disposizioni del comma 8-bis non si applicano se il soggetto residente dimostra che l’insediamento all’estero non rappresenta una costruzione artificiosa volta a conseguire un indebito vantaggio fiscale. A tal fine il contribuente può interpellare preventivamente l’Amministrazione finanziaria ai sensi dell’art. 11, comma 1, lett. b), della legge n. 212 del 2000.

Qualora l’impresa abbia nello Stato estero più siti produttivi e ognuno di essi configuri una stabile organizzazione in applicazione del punto 2.4 del provvedimento del Direttore dell’Agenzia delle entrate del 28 agosto 2017, ciascun sito produttivo che integra i presupposti di applicazione dell’art. 167 del TUIR, in assenza delle esimenti ivi previste, è considerato una singola stabile organizzazione.

In presenza di più siti produttivi nel medesimo Stato, di cui soltanto alcuni integrano le condizioni applicative dell’art. 167 del TUIR, quelli che non le integrano o che, pure integrandole, dimostrano le esimenti si assumono come un’unica stabile organizzazione.

La dimostrazione delle circostanze esimenti di cui ai commi 5 e 8-ter dell’art. 167 del TUIR è data separatamente per ciascuna branch a cui si applica la disciplina CFC, anche nell’ipotesi di cui al punto precedente in cui si configurano più stabili organizzazioni nel medesimo Stato estero.

Il quadro FC va compilato, ai sensi dell’art. 4 del Decreto n. 429 del 2001, dai soggetti residenti in Italia che detengono, direttamente o indirettamente, anche tramite società fiduciarie o per interposta persona, il controllo di una impresa, di una società o di altro ente, residente o localizzato in Stati o territori con regime fiscale privilegiato, anche speciale, individuati ai sensi dell’art. 167, comma 4, del TUIR, diversi da quelli appartenenti all’Unione europea ovvero da quelli aderenti allo Spazio economico europeo con i quali l’Italia abbia stipulato un accordo che assicuri un effettivo scambio di informazioni, per dichiarare il reddito di tali soggetti, in applicazione delle disposizioni dell’art. 167 del TUIR.

Il soggetto che detiene il controllo di più imprese, società o enti residenti in Stati con regime fiscale privilegiato, è tenuto a redigere un quadro FC per ciascuna CFC controllata. In tal caso deve essere numerata progressivamente la casella “Mod. N.” posta in alto a destra del modello.

Il quadro non va compilato se il soggetto che esercita il controllo per effetto di particolari vincoli contrattuali o i soggetti da esso partecipati non possiedano partecipazioni agli utili.

In caso di controllo esercitato da un soggetto non titolare di reddito di impresa interamente tramite una società o un ente residente, gli adempimenti dichiarativi di cui al citato art. 4 del Decreto n. 429 del 2001, devono essere assolti da quest’ultimo soggetto che dovrà pertanto provvedere a compilare il presente quadro FC.

I redditi conseguiti dal soggetto estero sono imputati al soggetto residente che esercita il controllo alla data di chiusura dell’esercizio o periodo di gestione della CFC, in proporzione alla sua quota di partecipazione agli utili diretta o indiretta. In caso di partecipazione agli utili per il tramite di soggetti residenti o di stabili organizzazioni nel territorio dello Stato di soggetti non residenti, il reddito della CFC è ad essi imputato in proporzione alle rispettive quote di partecipazione.

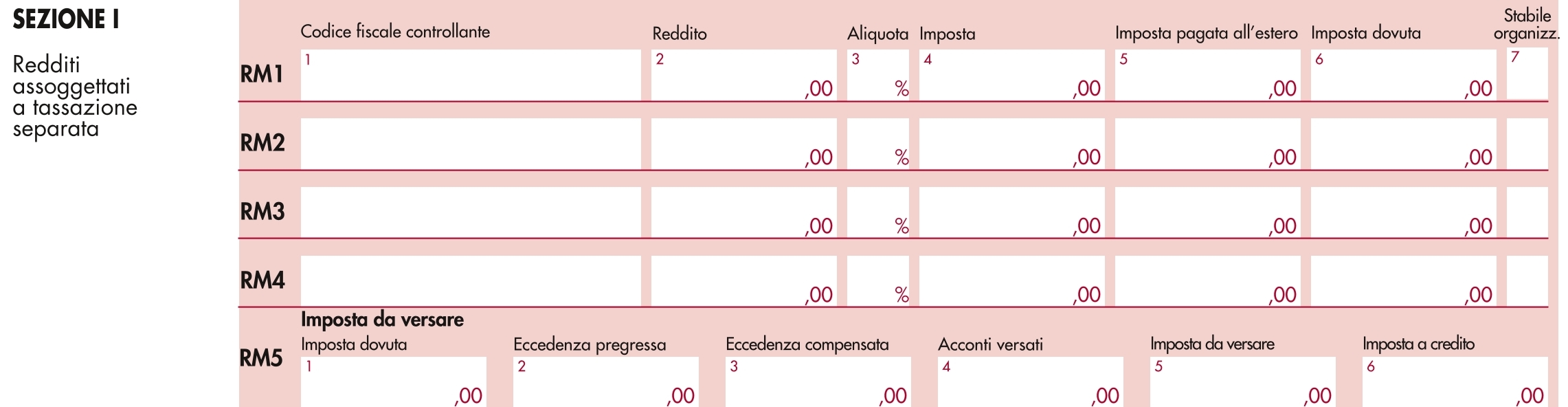

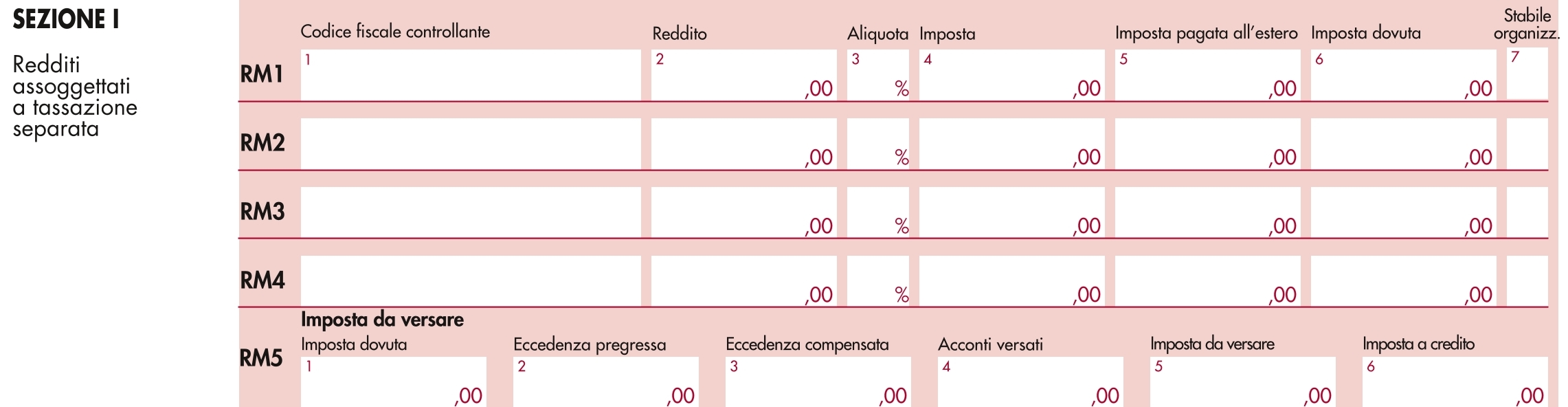

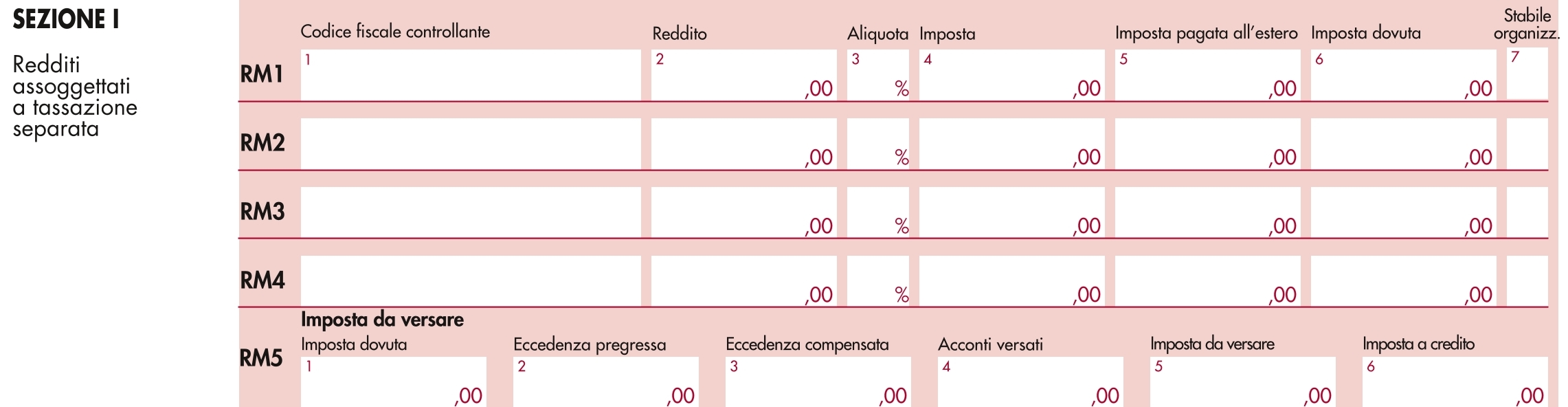

Ognuno di tali soggetti dovrà riportare la quota di reddito ad esso imputata e quella dell’imposta pagata all’estero dal soggetto estero nel Quadro RM del Mod. REDDITI – SC.

La Sez. I del Quadro RM deve essere quindi compilata ed i redditi saranno soggetti a tassazione separata nel periodo d’imposta in corso alla data di chiusura dell’esercizio o periodo di gestione della CFC con l’aliquota media applicata sul reddito complessivo netto e comunque non inferiore all’aliquota ordinaria dell’imposta sul reddito delle società (comma 6 dell’art. 167 del TUIR, come modificato dall’art. 1, comma 142, lett. b), n. 3) della legge 28 dicembre 2015, n. 208):

nel caso in cui al dichiarante siano stati imputati i redditi di una impresa, società o altro ente, residente o localizzato in Stati o territori con regime fiscale privilegiato, anche speciale, individuati ai sensi dell’art. 167, comma 4, del TUIR (c.d. Controlled foreign companies o CFC), diversi da quelli appartenenti all’Unione europea ovvero da quelli aderenti allo Spazio economico europeo con i quali l’Italia abbia stipulato un accordo che assicuri un effettivo scambio di informazioni, o localizzato in Stati o territori diversi da quelli ivi richiamati se ricorrono congiuntamente le condizioni di cui al comma 8-bis del medesimo art. 167, per le quali non sussistono le esimenti di cui ai commi 5, lettere a) o b), o 8-ter del citato art. 167, dichiarati nel quadro FC, sezione II-A, del Modello Redditi SC dal soggetto che detiene, direttamente o indirettamente, anche tramite società fiduciarie o per interposta persona, il controllo di una CFC, in dipendenza della sua partecipazione, diretta o indiretta, agli utili di quest’ultima.

I versamenti delle imposte relative ai redditi del Quadro RM devono essere effettuati entro i termini e con le modalità previsti per il versamento delle imposte sui redditi risultanti dalla dichiarazione. Per il versamento dell’imposta dovuta a saldo è stato istituito il codice tributo 2114 e per quello relativo al primo acconto il codice tributo 2115.

Gli utili in esame, assoggettati a tassazione separata nel Quadro RM, vanno considerati nelle poste del reddito d’impresa del Quadro RF tra le voci variazioni in diminuzione.

Nel rigo RF48, va indicato l’importo degli utili distribuiti da soggetti residenti o localizzati in Stati o territori a regime fiscale privilegiato, anche speciale, individuati ai sensi del comma 4 dell’art. 167 del TUIR relativi a redditi assoggettati a tassazione separata (quadro RM) ai sensi dell’art. 167, comma 7, del TUIR e dell’art. 3, comma 4, del D.M. n. 429 del 2001, nonché ai sensi dell’art. 3, comma 3, del D.M. n. 268 del 2006.

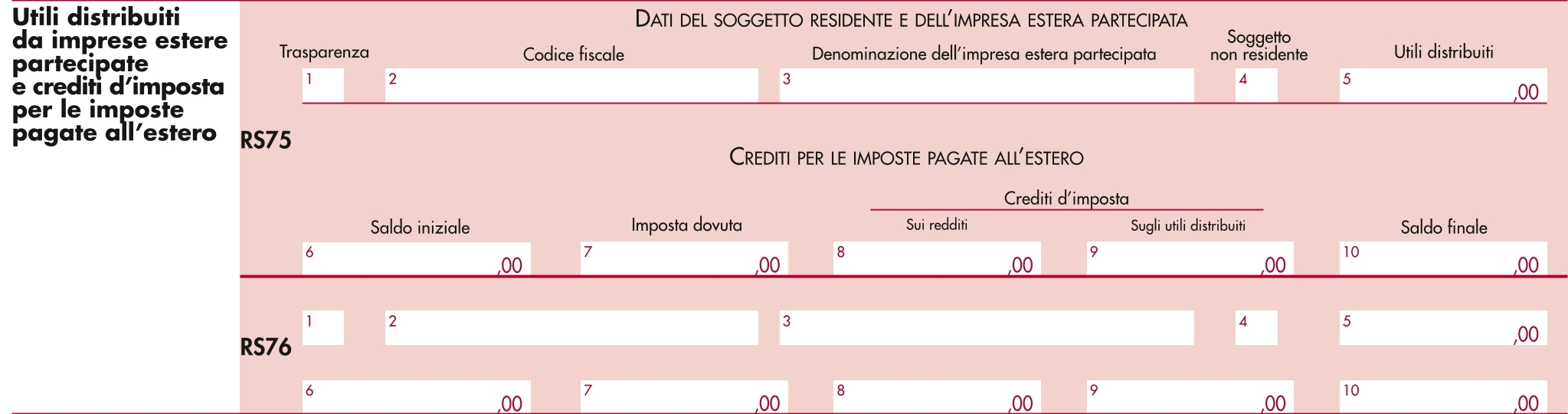

Inoltre vanno compilati i Righi 75 e 76 del Quadro RS con evidenza anche del credito d’imposta che confluirà nel Rigo RN 13.

- Imprese che, per effetto dell’art. 168-ter, comma 1, del TUIR, hanno optato per l’esenzione degli utili e delle perdite attribuibili a tutte le proprie stabili organizzazioni all’estero, che devono applicare le disposizioni dell’art. 167 del TUIR (si veda il comma 4 del predetto art. 168-ter) e compilare il quadro FC per la determinazione del reddito delle stabili organizzazioni localizzate in Stati o territori con regime fiscale privilegiato, anche speciale, individuati ai sensi dell’art. 167, comma 4, o localizzate in Stati o territori diversi da quelli ivi richiamati e per i quali ricorrano congiuntamente le condizioni di cui al comma 8-bis dell’art. 167, ove non ricorrano le esimenti di cui ai commi 5, lettere a) o b), o 8-ter dell’art. 167.

La Sez. I del Quadro RM deve essere quindi compilata ed i redditi saranno soggetti a tassazione separata nel periodo d’imposta in corso alla data di chiusura dell’esercizio o periodo di gestione della CFC con l’aliquota media applicata sul reddito complessivo netto e comunque non inferiore all’aliquota ordinaria dell’imposta sul reddito delle società (comma 6 dell’art. 167 del TUIR, come modificato dall’art. 1, comma 142, lett. b), n. 3) della legge 28 dicembre 2015, n. 208):

nel caso di cui all’art. 168-ter, comma 4, del TUIR, in cui il dichiarante abbia esercitato l’opzione di cui al comma 1 del medesimo art. 168-ter e abbia una stabile organizzazione localizzata in Stati o territori con regime fiscale privilegiato, anche speciale, individuati ai sensi dell’art. 167, comma 4, del TUIR, ), diversi da quelli appartenenti all’Unione europea ovvero da quelli aderenti allo Spazio economico europeo con i quali l’Italia abbia stipulato un accordo che assicuri un effettivo scambio di informazioni, o localizzata in Stati o territori diversi da quelli ivi richiamati se ricorrono congiuntamente le condizioni di cui al comma 8-bis del medesimo art. 167, per le quali non sussistono le esimenti di cui ai commi 5, lettere a) o b), o 8-ter del citato art. 167.

Nel rigo RF31, vanno riportati tra le variazioni in aumento, con il codice59, gli utili provenienti dalla branch esente localizzata negli Stati o territori di cui al comma 4 dell’art. 167 del TUIR distribuiti ai soci di casa madre (si veda il punto 9.3(2) del provvedimento del direttore dell’Agenzia delle entrate del 28 agosto 2017);

Nel rigo RF48 tra le variazioni in diminuzione, vanno indicati gli utili attribuiti alla branch derivanti da partecipazioni detenute in società ed enti localizzate in regimi fiscali privilegiati relativi a redditi assoggettati a tassazione separata in capo a casa madre (quadro RM) in base alle richiamate disposizioni in materia di utili provenienti da Stati o territori a regime fiscale privilegiato (contenute nel punto 8.6 del provvedimento del direttore dell’Agenzia delle entrate del 28 agosto 2017(Qualora alla stabile organizzazione esente sia imputata una partecipazione che soddisfa i criteri di applicazione di cui all’articolo 167 del TUIR, il regime CFC trova applicazione in capo a casa madre)).

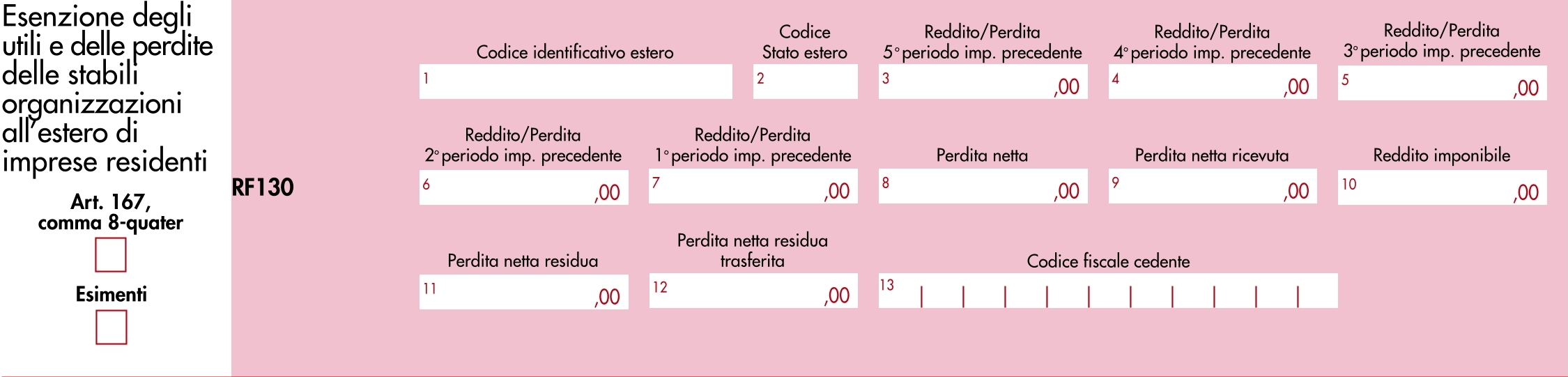

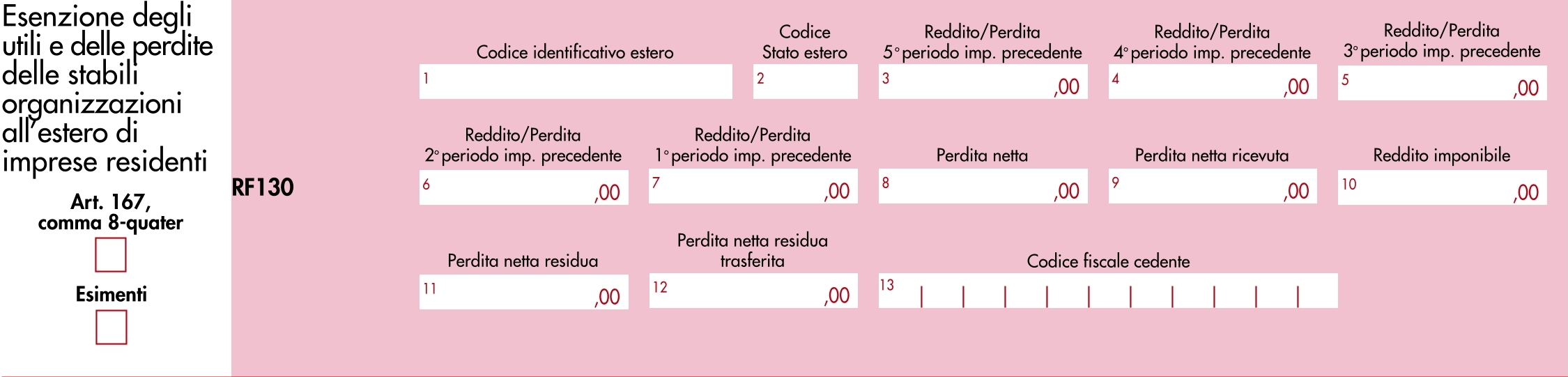

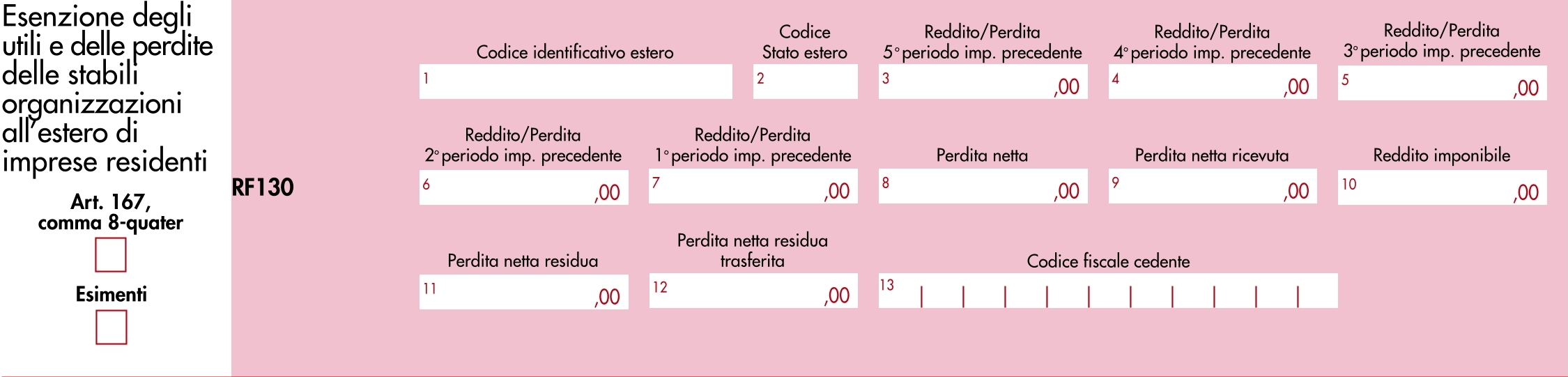

I soggetti residenti nel territorio dello Stato che optano nel quadro RF (SC 2019), riferito al periodo d’imposta di costituzione della branch, a partire dal quale è efficace il regime di branch exemption, per l’esenzione degli utili e delle perdite attribuibili a tutte le loro proprie stabili organizzazioni all’estero (art. 168-ter del TUIR, c.d. “branch exemption”) devono indicare nel Rigo 130 del Quadro RF separatamente il reddito prodotto da ciascuna stabile organizzazione, determinato secondo i criteri di cui all’art. 152 del TUIR (1).

Le modalità applicative del regime di branch exemption (ai sensi dell’art. 14, comma 3, del decreto legislativo 14 settembre 2015, n. 147) sono state emanate con il provvedimento del Direttore dell’Agenzia delle entrate del 28 agosto 2017 .

Nella risoluzione n. 4 del 15 gennaio 2018 sono contenuti ulteriori chiarimenti sugli adempimenti dichiarativi.

Per ciascuna stabile organizzazione all’estero va compilato un distinto modulo del quadro RF, utilizzando moduli successivi al primo (riservato alla determinazione del reddito dell’impresa residente) e avendo cura di numerare distintamente ciascuno di essi e di riportare la numerazione progressiva nella casella posta in alto a destra del quadro.

Nei casi in cui la stabile organizzazione sia localizzata in Stati o territori con regime fiscale privilegiato, anche speciale, individuati ai sensi dell’art. 167, comma 4, del TUIR , o la stabile organizzazione sia localizzata in Stati o territori diversi da quelli ivi richiamati e ricorrano congiuntamente le condizioni di cui al comma 8- bis del medesimo art. 167, qualora sussistano le esimenti di cui ai commi 5, lett. a) o b), o 8-ter del citato articolo occorre compilare la casella “Art. 167, comma 8-quater” indicando uno dei seguenti codici:

“1”, in caso di mancata presentazione dell’istanza di interpello e sussistenza delle condizioni per la disapplicazione della disciplina CFC;

“2”, in caso di presentazione dell’istanza di interpello, in assenza di risposta favorevole, e sussistenza delle condizioni per la disapplicazione della disciplina

Inoltre, deve essere compilata anche la casella “Esimenti” indicando uno dei seguenti codici:

“1”, nel caso di cui al comma 5, a), art. 167 del TUIR;

“2”, nel caso di cui al comma 5, b), art. 167 del TUIR;

“3”, nel caso di cui al comma 8-ter, 167 del TUIR.

Inoltre dovranno essere compilati, in caso di esercizio dell’opzione di cui all’art. 168-ter del TUIR Quadro RF, dedicato alla determinazione del reddito d’impresa:

tra le variazioni in aumento il Rigo RF 31, utilizzando il codice 45,

in caso di esercizio dell’opzione di cui all’art. 168-ter del TUIR, la somma algebrica, se negativa, dei redditi e delle perdite di tutte le stabili organizzazioni all’estero, comprese quelle localizzate in Stati o territori a regime fiscale privilegiato, anche speciale, individuati ai sensi dell’art. 167, comma 4, del TUIR o localizzate in Stati o territori diversi da quelli ivi richiamati se ricorrono congiuntamente le condizioni di cui al comma 8-bis del medesimo art. 167, e in assenza delle esimenti di cui ai commi 5, lettere a) o b), o 8-ter del citato art. 167;

tra le variazioni in diminuzione il Rigo RF 55, utilizzando il codice 41,

in caso di esercizio dell’opzione di cui all’art. 168-ter del TUIR, la somma algebrica, se positiva, dei redditi e delle perdite delle stabili organizzazioni all’estero, comprese quelle localizzate in Stati o territori a regime fiscale privilegiato, anche speciale, individuati ai sensi dell’art. 167, comma 4, del TUIR o localizzate in Stati o territori diversi da quelli ivi richiamati se ricorrono congiuntamente le condizioni di cui al comma 8-bis del medesimo art. 167, e in assenza delle esimenti di cui ai commi 5, lettere a) o b), o 8-ter del citato art. 167.

- Esenzione degli utili e delle perdite delle stabili organizzazione all’estero di imprese residenti non localizzate in Stati o territori a regime fiscale privilegiato, anche speciale, individuati ai sensi dell’art. 167, comma 4, del TUIR.

I soggetti residenti nel territorio dello Stato che optano nel quadro RF (SC 2019), riferito al periodo d’imposta di costituzione della branch, a partire dal quale è efficace il regime di branch exemption, per l’esenzione degli utili e delle perdite attribuibili a tutte le loro proprie stabili organizzazioni all’estero (art. 168-ter del TUIR, c.d. “branch exemption”) devono indicare nel Rigo 130 del Quadro RF separatamente il reddito prodotto da ciascuna stabile organizzazione, determinato secondo i criteri di cui all’art. 152 del TUIR (1).

Le modalità applicative del regime di branch exemption (ai sensi dell’art. 14, comma 3, del decreto legislativo 14 settembre 2015, n. 147) sono state emanate con il provvedimento del Direttore dell’Agenzia delle entrate del 28 agosto 2017 .

Nella risoluzione n. 4 del 15 gennaio 2018 sono contenuti ulteriori chiarimenti sugli adempimenti dichiarativi.

Per ciascuna stabile organizzazione all’estero va compilato un distinto modulo del quadro RF, utilizzando moduli successivi al primo (riservato alla determinazione del reddito dell’impresa residente) e avendo cura di numerare distintamente ciascuno di essi e di riportare la numerazione progressiva nella casella posta in alto a destra del quadro.

Inoltre dovranno essere compilati, in caso di esercizio dell’opzione di cui all’art. 168-ter del TUIR Quadro RF, dedicato alla determinazione del reddito d’impresa:

tra le variazioni in aumento il Rigo RF 31, utilizzando il codice 45,

in caso di esercizio dell’opzione di cui all’art. 168-ter del TUIR, la somma algebrica, se negativa, dei redditi e delle perdite di tutte le stabili organizzazioni all’estero;

tra le variazioni in diminuzione il Rigo RF 55, utilizzando il codice 41,

in caso di esercizio dell’opzione di cui all’art. 168-ter del TUIR, la somma algebrica, se positiva, dei redditi e delle perdite delle stabili organizzazioni all’estero.

Le imprese che hanno optato per il regime di esenzione di cui all’art. 168-ter del TUIR, non devono compilare il presente quadro CE con riferimento ai redditi delle stabili organizzazioni all’estero prodotti nei periodi d’imposta in regime di branch exemption. Nell’ipotesi di cui al comma 7 del citato art. 168-ter, dette imprese possono, tuttavia, compilare la sezione II-C al fine di evidenziare le eccedenze di imposta estere maturate in capo alla casa madre negli otto esercizi precedenti a quello di efficacia dell’opzione da scomputare dall’imposta dovuta sul reddito della branch esente assoggettato a recapture (punto 4.5 del provvedimento del Direttore dell’Agenzia delle entrate del 28 agosto 2017).

(1)(Art. 152

Determinazione del reddito complessivo (2)

1. Per le società e gli enti commerciali con stabile organizzazione nel territorio dello Stato, il reddito della stabile organizzazione e’ determinato in base agli utili e alle perdite ad essa riferibili, e secondo le disposizioni della Sezione I, del Capo II, del Titolo II, sulla base di un apposito rendiconto economico e patrimoniale, da redigersi secondo i principi contabili previsti per i soggetti residenti aventi le medesime caratteristiche, salva quella della emissione di strumenti finanziari ammessi alla negoziazione in mercati regolamentati di qualsiasi Stato membro dell’Unione europea ovvero diffusi tra il pubblico di cui all’articolo 116 testo unico delle disposizioni in materia di intermediazione finanziaria, di cui al decreto legislativo 24 febbraio 1998, n. 58.

2. Ai fini del comma 1, la stabile organizzazione si considera entità separata e indipendente, svolgente le medesime o analoghe attività, in condizioni identiche o similari, tenendo conto delle funzioni svolte, dei rischi assunti e dei beni utilizzati. Il fondo di dotazione alla stessa riferibile è determinato in piena conformità ai criteri definiti in sede OCSE, tenendo conto delle funzioni svolte, dei rischi assunti e dei beni utilizzati (3).

3. I componenti di reddito attribuibili alle stabili organizzazioni relativamente alle transazioni e alle operazioni tra la stabile organizzazione e l’entità cui la medesima appartiene sono determinati ai sensi dell’articolo 110, comma 7.

4. Le disposizioni del presente articolo si applicano anche alle società commerciali di tipo diverso da quelli regolati nel codice civile.

(2) Articolo da ultimo sostituito dall’articolo 7, comma 1, lettera b), del D.Lgs. 14 settembre 2015, n. 147.)

(2) punto 9.3 del provvedimento del direttore dell’Agenzia delle entrate del 28 agosto 2017:

“gli utili provenienti dalla branch esente localizzata negli Stati o territori di cui al comma 4 dell’articolo 167 del TUIR, concorrono a formare il reddito imponibile dell’impresa secondo le disposizioni degli articoli 47, comma 4, e 89, comma 3, del TUIR, al momento della distribuzione degli stessi ai soci di casa madre. Nell’eventualità in cui la stabile organizzazione esente integri l’esimente di cui alla lettera a), comma 5, dell’articolo 167 del TUIR, viene concesso il credito d’imposta indiretto previsto dagli articoli 47, comma 4, e 89, comma 3, del TUIR. Ai fini della dimostrazione dell’esimente di cui all’articolo 167, comma 5, lettera b), dell’articolo 167 del TUIR, come richiamata dagli articoli 47, comma 4, e 89, comma 3, del TUIR, occorre dimostrare che con la stabile organizzazione non si consegue l’effetto di localizzare i redditi in Stati o territori a regime fiscale privilegiato a partire dall’esercizio di efficacia dell’opzione per il regime di branch exemption”