La Sez. I del Quadro RM deve essere compilata:

- nel caso in cui al dichiarante siano stati imputati i redditi di una impresa, società o altro ente, residente o localizzato in Stati o territori con regime fiscale privilegiato, anche speciale, individuati ai sensi dell’art. 167, comma 4, del TUIR (c.d. Controlled foreign companies o CFC), diversi da quelli appartenenti all’Unione europea ovvero da quelli aderenti allo Spazio economico europeo con i quali l’Italia abbia stipulato un accordo che assicuri un effettivo scambio di informazioni, o localizzato in Stati o territori diversi da quelli ivi richiamati se ricorrono congiuntamente le condizioni di cui al comma 8-bis del medesimo art. 167, per le quali non sussistono le esimenti di cui ai commi 5, lettere a) o b), o 8-ter del citato art. 167, dichiarati nel quadro FC, sezione II-A, del presente Modello Redditi dal soggetto che detiene, direttamente o indirettamente, anche tramite società fiduciarie o per interposta persona, il controllo di una CFC, in dipendenza della sua partecipazione, diretta o indiretta, agli utili di quest’ultima;

- nel caso di cui all’art. 168-ter, comma 4, del TUIR, in cui il dichiarante abbia esercitato l’opzione di cui al comma 1 del medesimo art. 168-ter e abbia una stabile organizzazione localizzata in Stati o territori con regime fiscale privilegiato, anche speciale, individuati ai sensi dell’art. 167, comma 4, del TUIR, ), diversi da quelli appartenenti all’Unione europea ovvero da quelli aderenti allo Spazio economico europeo con i quali l’Italia abbia stipulato un accordo che assicuri un effettivo scambio di informazioni, o localizzata in Stati o territori diversi da quelli ivi richiamati se ricorrono congiuntamente le condizioni di cui al comma 8-bis del medesimo art. 167, per le quali non sussistono le esimenti di cui ai commi 5, lettere a) o b), o 8-ter del citato art. 167. In tal caso il reddito della predetta stabile organizzazione, determinato nella sezione II-A del quadro FC, è assoggettato a tassazione separata nella presente sezione (nel prosieguo delle presenti istruzioni con il termine “CFC” si fa riferimento anche alle stabili organizzazioni di cui al presente punto);

- nel caso in cui al dichiarante sia stata imputata, in qualità di socio, una quota di reddito di una società trasparente ex art. 115 del TUIR, alla quale, a sua volta, sia stato attribuito il reddito di una CFC. In tal caso il dichiarante deve indicare il reddito ad esso attribuito in relazione alla propria partecipazione agli utili;

- nel caso in cui al dichiarante sia stato attribuita, in qualità di socio o associato, una quota di reddito di un soggetto di cui all’art. 5 del TUIR al quale, a sua volta, sia stato imputato il reddito di una CFC. In tal caso il dichiarante deve indicare il reddito ad esso attribuito in relazione alla propria partecipazione agli utili;

- nel caso in cui al dichiarante, in regime di trasparenza fiscale, ex artt. 115 e 116 del TUIR, sia stato imputato il reddito di una CFC in dipendenza della sua partecipazione, diretta o indiretta, agli utili del soggetto estero. In tal caso la compilazione del quadro RM è limitata alle colonne 1, 2 e 5 di ciascuno dei righi da RM1 a RM4, senza procedere alla liquidazione dell’imposta (rigo RM5).

I predetti redditi sono assoggettati a tassazione separata nel periodo d’imposta in corso alla data di chiusura dell’esercizio o periodo di gestione della CFC con l’aliquota media applicata sul reddito complessivo netto e comunque non inferiore all’aliquota ordinaria dell’imposta sul reddito delle società (comma 6 dell’art. 167 del TUIR, come modificato dall’art. 1, comma 142, lett. b), n. 3) della legge 28 dicembre 2015, n. 208).

Nel caso in cui al dichiarante siano stati imputati redditi di più CFC dei quali possiede partecipazioni deve essere compilato in ogni suo campo un rigo per la tassazione del reddito di ciascuna CFC.

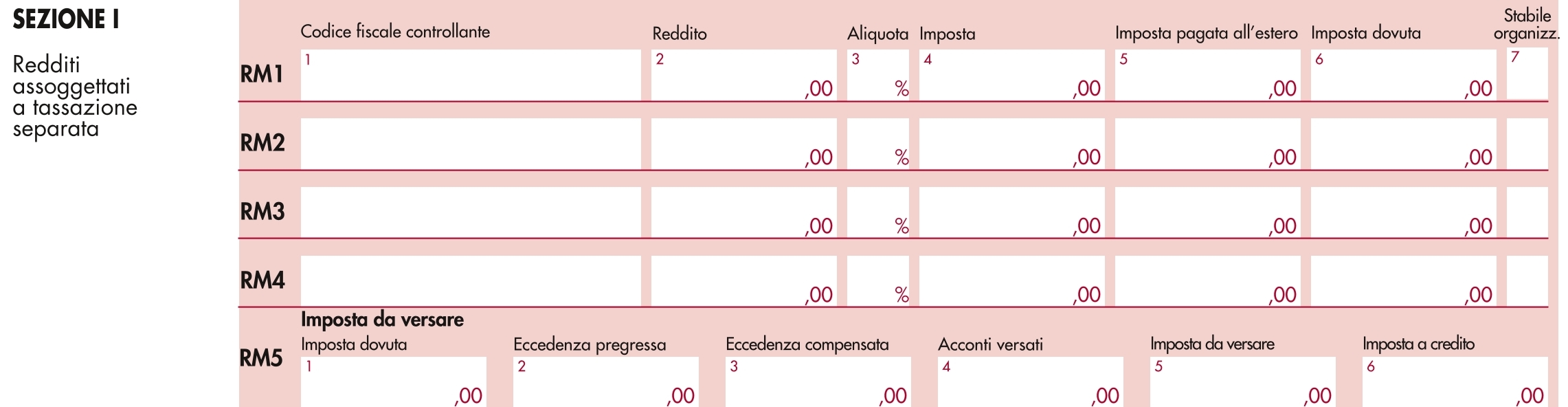

Pertanto, nei righi da RM1 a RM4, deve essere indicato:

• in colonna 1, il codice fiscale del soggetto che ha dichiarato il reddito della CFC nella sezione II – A del quadro FC; qualora vi sia coincidenza tra il soggetto che determina i redditi della CFC ed il dichiarante, quest’ultimo deve indicare il proprio codice fiscale. Con riferimento al reddito della stabile organizzazione la presente colonna va compilata unicamente nelle ipotesi sub 3) e sub 4), riportando il codice fiscale del soggetto trasparente cui il dichiarante partecipi in qualità di socio o associato e nella colonna 2 la quota di reddito imputata dal soggetto trasparente per la parte proporzionale alla partecipazione agli utili;

- in colonna 2, il reddito imputato al dichiarante in proporzione alla propria partecipazione, diretta o indi- retta, nella CFC, come determinato nella sezione II-A del quadro FC del presente modello Redditi. Nei casi sub 3) e 4), va indicato il reddito imputato dal soggetto trasparente di cui all’art. 115 del TUIR o dal soggetto di cui all’art. 5 del TUIR, cui il dichiarante partecipa in qualità di socio, per la parte proporzionale alla sua partecipazione agli utili;

- in colonna 3, l’aliquota media di tassazione applicata sul reddito complessivo netto, corrispondente al rap- porto tra l’imposta di cui al rigo RN9 e il reddito risultante dalla somma degli importi dei righi da RN7 a RN8, colonne 1, e tenendo conto della aliquota delle imposte di cui alla sezione XVIII (“Maggiorazione IRES per i soggetti di comodo”) del quadro RQ, comunque non inferiore all’aliquota ordinaria dell’imposta sul reddito delle società;

- in colonna 4, l’imposta risultante dall’applicazione dell’aliquota di colonna 3 al reddito di cui alla colonna 2;

- in colonna 5, le imposte pagate all’estero a titolo definitivo dalla CFC sul reddito indicato in colonna 2, fino a concorrenza dell’importo di colonna 4. Se il reddito della CFC è stato imputato ad un soggetto tra- sparente di cui all’art. 115 del TUIR o ad un soggetto di cui all’art. 5 del TUIR al quale il dichiarante partecipa, in tale colonna va indicata la quota parte di imposta pagata all’estero a titolo definitivo, riferibile al dichiarante;

- in colonna 6, l’imposta dovuta, risultante dalla differenza tra l’importo di colonna 4 e quello di colonna 5. La casella di colonna 7 deve essere barrata nei casi in cui il reddito di colonna 2 sia stato prodotto da una stabile organizzazione all’estero (art. 168-ter del TUIR).

Nel rigo RM5, da compilare esclusivamente nel modulo n. 1 in caso di utilizzo di più moduli, deve essere indicato:

• in colonna 1, la somma degli importi di colonna 6 dei righi da RM1 a RM4;

- in colonna 2, il credito di imposta del quale il contribuente ha chiesto, nella precedente dichiarazione, l’utilizzo in compensazione;

- in colonna 3, l’importo dell’eccedenza di cui a colonna 2, utilizzato in compensazione ai sensi del decreto legislativo n. 241 del 1997;

- in colonna 4, l’importo degli acconti versati con il mod. F24 (per il calcolo degli acconti, si veda il paragrafo “Acconti” delle istruzioni generali comuni ai modelli Redditi);

- in colonna 5, l’importo da versare, corrispondente alla somma algebrica, se positiva, degli importi indicati nelle colonne da 1 a 4.

Se il risultato di tale operazione è negativo, indicare l’importo a credito in colonna 6 (senza farlo precedere dal segno “meno”) e riportare lo stesso nel rigo RX5, quadro RX, della presente dichiarazione.

Nel caso in cui il dichiarante abbia esercitato l’opzione di cui agli artt. da 117 a 129 del TUIR l’importo corrispondente al totale dei crediti esposti nei campi 8 e 9 dei righi RS75 e RS76 del quadro RS (art. 167, commi 6 e 7 del TUIR) può essere utilizzato a scomputo dell’imposta da versare di cui a colonna 5 e/o ad incremento dell’imposta a credito di cui a colonna 6.

I versamenti delle imposte relative ai redditi del presente quadro devono essere effettuati entro i termini e con le modalità previsti per il versamento delle imposte sui redditi risultanti dalla presente dichiarazione. Per il versamento dell’imposta dovuta a saldo è stato istituito il codice tributo 2114 e per quello relativo al primo acconto il codice tributo 2115.