Ipotizziamo di essere in presenza di un dividendo di fonte estera, di 100, su cui siano state subite nello stato estero ritenute a titolo d’imposta per 10, rinveniente da una partecipazione non qualificata, proveniente da una società non residente in un Paese o territorio a fiscalità privilegiata, formatosi con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, deliberato nel 2018, percepito direttamente dal contribuente, persona fisica non imprenditore, nel 2018 senza il tramite di un intermediario finanziario italiano.

Preliminarmente, va ricordato che tali dividendi se riscossi per il tramite di un intermediario finanziario italiano, sono soggetti a ritenuta a titolo d’imposta, attualmente pari al 26%, applicata sui dividendi al netto delle ritenute in uscita effettuate nello Stato estero (c.d. “netto frontiera”) secondo quanto disposto dall’articolo 27, commi 4 e 4-bis, D.P.R. 600/1973.

Qualora nella riscossione di tali dividendi, invece, non intervenga un intermediario finanziario che agisca da sostituto di imposta in Italia, trova applicazione l’articolo 18 Tuir secondo cui tali redditi sono soggetti a imposta sostitutiva (e in nessun caso possono scontare la tassazione ordinaria) con la stessa aliquota prevista per la ritenuta a titolo di imposta operata dagli intermediari finanziari. I dividendi, in tal caso, devono essere indicati nel rigo RM12 del modello Unico.

Per i dividendi il momento impositivo coincide con l’anno in cui sono percepiti (art. 45 TUIR – Determinazione del reddito di capitale 1. Il reddito di capitale e’ costituito dall’ammontare degli interessi, utili o altri proventi percepiti nel periodo di imposta,….), ossia secondo un criterio di cassa.

Per poter correttamente applicare le modalità dichiarative di un dividendo di fonte estera un distinguo deve farsi in base alla individuazione delle fattispecie che fanno riferimento alla definizione di partecipazione qualificata.

Ai sensi dell’art. 67 del T.U.I.R., per partecipazione qualificata si intende una partecipazione societaria che presenti i seguenti requisiti:

- Società quotata in mercati regolamentati italiani o esteri

- possesso superiore al 2% dei diritti di voto in Assemblea ordinaria;

- oppure possesso superiore al 5% del capitale sociale.

- Società non quotata in mercati regolamentati

- possesso superiore al 20% dei diritti di voto in Assemblea ordinaria;

- oppure possesso superiore al 25% del capitale sociale o patrimonio

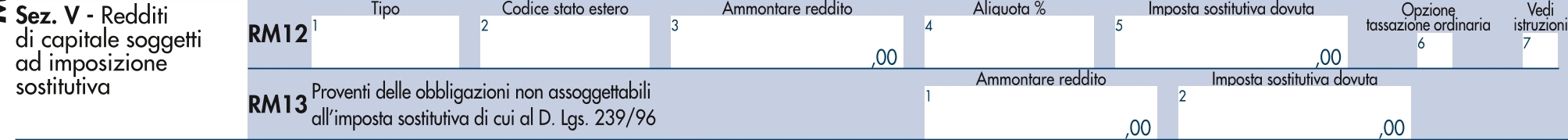

Nel caso di partecipazione non qualificata va compilata la Sezione V del Quadro RM – Redditi di capitale soggetti ad imposizione sostitutiva.

Infatti nella Sezione V del Quadro RM vanno indicati i redditi di capitale di fonte estera, diversi da quelli che concorrono a formare il reddito complessivo del contribuente (che vanno dichiarati nel quadro RL, sez. I), percepiti direttamente dal contribuente senza l’intervento di intermediari residenti.

Tali redditi sono soggetti ad imposizione sostitutiva nella stessa misura della ritenuta alla fonte a titolo di imposta applicata in Italia sui redditi della stessa natura (art. 18 del TUIR (1)), 26%.

Il contribuente ha la facoltà di non avvalersi del regime di imposizione sostitutiva e in tal caso compete il credito d’imposta per le imposte pagate all’estero, ma gli utili di fonte estera,

qualora siano derivanti da partecipazioni non qualificate, non possono essere assoggettati a tassazione ordinaria ed è escluso il credito per le imposte pagate all’estero (art. 165 del TUIR), in quanto il reddito non concorre alla formazione del reddito complessivo in Italia.

Inoltre, dal 1 gennaio 2018, anche gli utili e gli altri proventi di fonte estera derivanti da partecipazioni di natura qualificata, formatisi con utili prodotti dall’esercizio successivo a quello in corso al 31 dicembre 2017, sono assoggettati a tassazione come le partecipazioni non qualificate, pertanto, non devono più essere assoggettati a tassazione ordinaria.

Gli utili e gli altri proventi di natura qualificata derivanti dalla partecipazione al capitale di società ed enti esteri di ogni tipo, formatisi con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, deliberate dal 1 gennaio 2018 al 31 dicembre 2022, continuano ad essere indicati nel quadro RL, Sezione I.

Nell’esempio in esame, trattandosi di partecipazione non qualificata, il momento di deliberazione non ha rilevanza, il dividendo in esame va dichiarato nella Sez. V del quadro RM.

Per gli utili e gli altri proventi assimilati di natura qualificata e non qualificata provenienti da società residenti in Paesi o territori a

fiscalità privilegiata i cui titoli non sono negoziati in mercati regolamentati, vedere istruzioni al quadro RL.

I versamenti delle imposte relative ai redditi indicati nella Sez. V del quadro RM devono essere effettuati con i termini e le modalità previsti per il versamento delle imposte risultanti dalla presente dichiarazione.

Ciò premesso, nel rigo RM12, indicare:

- nella colonna 1, H”;

- nella colonna 2, il codice dello Stato estero in cui il reddito è stato prodotto (vedere in APPENDICE al FASCICOLO 1, la tabella“Elenco Paesi e Territori esteri”).

- nella colonna 3, 100, l’ammontare del reddito, al lordo di eventuali ritenute subite nello Stato estero in cui il reddito è stato prodotto;

- nella colonna 4, l’aliquota applicabile, 26;

- nella colonna 5, l’imposta dovuta, 26.

- Nella colonna 6, nell’esempio in esame , non è possibile barrare la casella per optare per la tassazione ordinaria in quanto gli utili di fonte estera, qualora siano derivanti da partecipazioni non qualificate, non possono essere assoggettati a tassazione ordinaria).

- La colonna 7 non va barrata .

Soffermiamoci, ai soli fini teorici, sulle istruzioni ministeriali alla colonna 3 Rigo RM12: indicare l’ammontare del reddito, al lordo di eventuali ritenute subite nello Stato estero in cui il reddito è stato prodotto (prudenza vuole che ci si attenga ad esse).

Due sono le disposizioni normative che interessano:

- la prima è l’art. 27 del D.P.R. n. 600/1973,

che ai commi 4 e 4-bis, stabilisce l’assoggettamento

alla ritenuta a titolo di imposta pari al

26% se nell’incasso interviene un soggetto intermediario

stabilito sul territorio italiano.

La ritenuta a titolo di imposta del 26% deve calcolarsi

sui dividendi al netto delle ritenute subite

nello Stato estero: base imponibile “netto frontiera”; - la seconda è l’art. 18, comma 1, del T.U.I.R.che stabilisce l’assoggettamento alla imposta sostitutiva nel caso in cui l’incasso da parte dei soci fosse diretto.

L‘art. 18 del T.U.I.R. non fa alcun riferimento al valore “netto frontiera”, valore al quale fa invece riferimento il D.P.R. n. 600/1973, ma si limita a disciplinare l’aliquota di tassazione equiparandola a quella applicabile a titolo di imposta.

Se ne potrebbe dedurre che la base imponibile di riferimento sia differente a seconda che intervenga o meno un intermediario: nel caso di un suo intervento la base di tassazione sarebbe inferiore,

venendo la medesima ridotta delle ritenute operate all’estero.

Mentre, infatti, in base ai principi generali che regolano la materia l’imposta sostitutiva del 26%, da liquidare nel rigo RM12 del modello REDDITI PF, dovrebbe avere quale base imponibile il dividendo assunto al netto delle imposte assolte all’estero, le istruzioni al modello di dichiarazione rimangono ferme nello stabilire che la base imponibile è individuata nell’utile al lordo delle ritenute subite all’estero, con una soluzione che troverebbe conferma anche nella risoluzione n. 80/2007 (….Nel caso in cui, invece, la materiale riscossione degli utili distribuiti dai soggetti non residenti non dovesse avvenire per il tramite di un intermediario residente che interviene nella riscossione del reddito in qualità di sostituto d’imposta, troverebbe applicazione l’art.18 del Tuir il quale dispone che tali redditi devono essere assoggettati ad un’imposizione sostitutiva da applicare all’utile/dividendo distribuito dal soggetto non residente, che va considerato al lordo delle eventuali ritenute operate all’estero a titolo definitivo……).

La differenza può risultare, in certi casi, sensibile: posto, come nel caso in esame, 100 l’utile lordo e in 10 la ritenuta estera, assumendo quale base imponibile l’utile al netto delle imposte estere l’imposta italiana sarebbe pari a 23,4 (il 26% di 90), mentre, in base alle istruzioni essa ammonterebbe a 26 (il 26% di 100).

La circolare dell’Agenzia delle entrate 5 marzo 2015, n. 9/E afferma che i redditi di capitale di fonte estera percepiti senza l’intervento di un soggetto intermediario devono essere assoggettati a tassazione “nella stessa misura” alla quale sono assoggettati i redditi percepiti tramite l’intermediario: si tratterebbe di capire se l’espressione “stessa misura” si riferisca alla pura aliquota o, piuttosto, faccia riferimento anche alla base imponibile.

(1)”Art. 18 – Imposizione sostitutiva dei redditi di capitale di fonte estera

1. I redditi di capitale corrisposti da soggetti non residenti a soggetti residenti nei cui confronti in Italia si applica la ritenuta a titolo di imposta o l’imposta sostitutiva di cui all’articolo 2, comma 1-bis, del decreto legislativo 1° aprile 1996, n. 239, sono soggetti ad imposizione sostitutiva delle imposte sui redditi con la stessa aliquota della ritenuta a titolo d’imposta. Il contribuente ha la facolta’ di non avvalersi del regime di imposizione sostitutiva ed in tal caso compete il credito d’imposta per i redditi prodotti all’estero. La disposizione di cui al periodo precedente non si applica alle distribuzioni di utili di cui all’articolo 27, quarto comma, del decreto del Presidente della Repubblica 29 settembre 1973, n. 600.(1)

2. Si considerano corrisposti da soggetti non residenti anche gli interessi ed altri proventi delle obbligazioni e degli altri titoli di cui all’articolo 31 del decreto del Presidente della Repubblica 29 settembre 1973, n. 601, nonche’ di quelli con regime fiscale equiparato, emessi all’estero a decorrere dal 10 settembre 1992.

(1) Comma così modificato dal D.L. 13 agosto 2011, n. 138.“